- Autor Isaiah Gimson gimson@periodicalfinance.com.

- Public 2023-12-17 02:53.

- Zuletzt bearbeitet 2025-01-24 12:05.

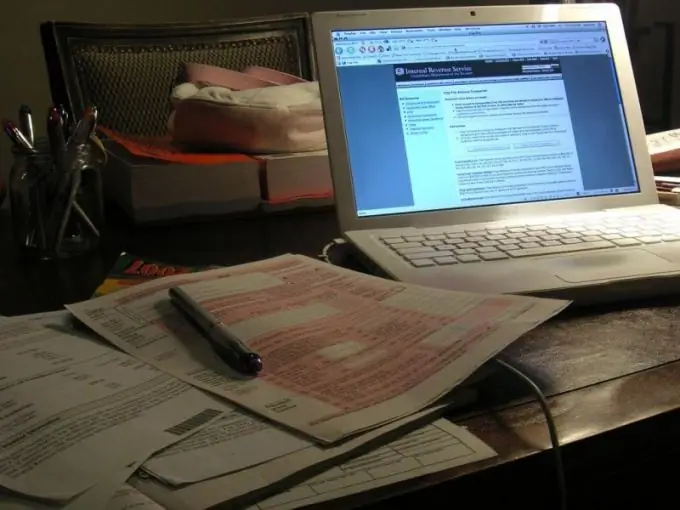

Das größte Problem für einen Buchhalter ist die Mehrwertsteuer. Der kleinste Fehler bei der Berechnung und dem Ausfüllen einer Steuererklärung kann für ein Unternehmen manchmal tödlich sein, was mit hohen Strafen und möglichen Anwaltskosten verbunden ist. Um diese Probleme zu vermeiden, ist es notwendig, die Richtigkeit der Mehrwertsteuerberechnung zu überprüfen.

Anleitung

Schritt 1

Beginnen Sie mit der Prüfung mit dem Hauptbuch. Überprüfen Sie die Nummern und Daten der Primärdokumentation, die beim Ausfüllen der Buchhaltungsunterlagen verwendet wird. Überprüfen Sie die Übereinstimmung zwischen den Zahlungsbeträgen und der darauf erhobenen Mehrwertsteuer. Sollten Angaben falsch erfasst worden sein, dann korrigieren Sie diese vor Abgabe der Steuererklärung, ansonsten werden diese Umsatzsteuerbeträge bei einer Finanzamtsprüfung offengelegt und geahndet.

Schritt 2

Analysieren Sie die Bilanz. Führen Sie separat Abrechnungen auf Konto 60 "Abrechnungen mit Auftragnehmern und Lieferanten" und Konto 62 "Abrechnungen mit Käufern und Kunden" durch. Unterteilen Sie diese Indikatoren in Unterkonten. Denken Sie daran, dass die Unterkonten 60.2 und 62.1 nur im Soll und die Unterkonten 60.1 und 62.1 nur im Haben sein sollten. Andernfalls muss erkannt werden, wann ein fehlerhafter Schreibvorgang aufgetreten ist. Stimmen Sie den Saldo dieser Konten am Ende der Steuerperiode mit den Salden im Verkaufs- und Einkaufsbuch ab. Sie müssen übereinstimmen.

Schritt 3

Erstellen Sie eine Bilanz für das Konto 41 "Waren". Vergewissern Sie sich, dass alle Salden im Soll und nicht rot markiert sind. Wenn Sie in diesem Fall einen Fehler festgestellt haben, müssen Sie die Rechnungen auf die Bildung einer Umstufung überprüfen.

Schritt 4

Prüfen Sie den Sollsaldo in der Bilanz des Kontos 19 „Mehrwertsteuer auf erworbenen Werten“. Dieser Wert muss null sein.

Schritt 5

Öffnen Sie im Berichtszeitraum den Auszug des Unterkontos 76 "Vorschüsse", falls vorhanden. Nehmen Sie den Guthabenwert dieses Kontos und vergleichen Sie ihn mit dem Wert, den Sie erhalten, indem Sie das Guthaben des Unterkontos 62,2 mit dem Mehrwertsteuersatz multiplizieren. Diese Beträge müssen gleich sein.

Schritt 6

Verwenden Sie das 1C-Programm, in dem Sie ein Subconto für Kontrahenten erstellen. Überprüfen Sie die Konsistenz von Rechnungen, Begleitdokumenten und gezahlten und erhaltenen Beträgen Bei mehreren Verträgen mit einem Unternehmen empfiehlt es sich, die Abrechnung für jeden Vertrag separat zu bilden. Dadurch werden Fehler bei der Mehrwertsteuerberechnung vermieden.